泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产

近日,正大投资股份有限公司(以下简称“正大股份”)披露了招股书,公司拟登录上海证券交易所主板。正大股份计划募资150亿元,将分别用于广东湛江、湖北咸宁等省市的16个生猪产业链项目,正大石门1.8万头种猪养殖及配套育肥项目以及补充流动资金。

泰国首富家族来A股养猪,

背靠正大集团关联交易频繁

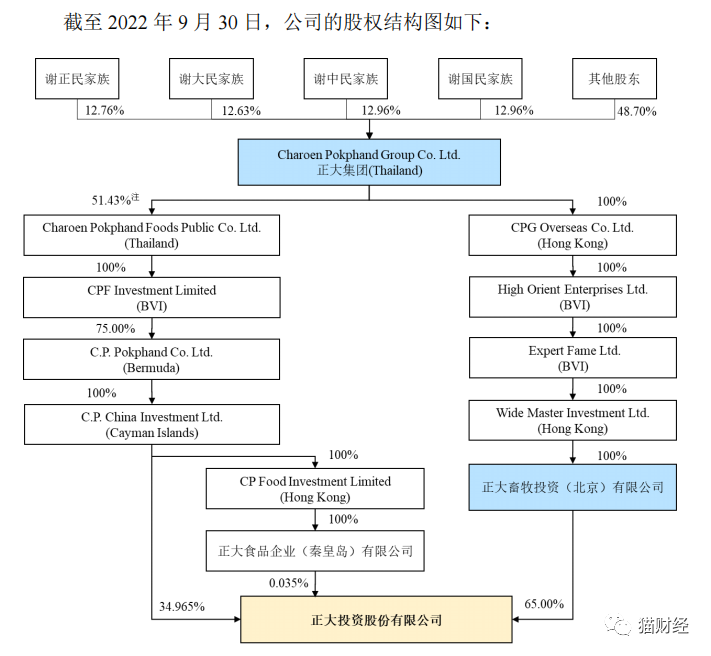

截至招股说明书签署日,正大集团通过正大畜牧投资、卜蜂中国投资以及正大秦皇岛食品间接持有公司股份,系正大股份的间接控股股东。根据正大集团出具的声明以及Niche Law Ltd.律师事务所出具的法律意见书,自2018年1月1日至今,正大集团无实际控制人。而正大集团作为公司的间接控股股东,因正大集团无实际控制人,正大股份亦不存在实际控制人。

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产”/>

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产”/>

正大集团作为全球最大的农牧业企业集团之一,是改革开放后第一个进入中国大陆的外商企业,领先进入到中国农牧业和饲料业。1979年,正大集团在深圳投资1500万美元,建成当时全国最大的年产8万吨的现代化饲料生产企业——正大康地有限公司,成为中国大陆第一个外商独资饲料企业。1996年3月,正大股份前身正大有限设立,成为了正大集团在中国大陆的饲料、生猪养殖及屠宰业务的唯一经营主体。

而正大集团的背后则是连续多年被彭博社评为泰国首富家族——谢氏家族,1921年,泰籍华人谢易初、谢少飞兄在泰国曼谷创立了正大集团。据其官网显示,作为世界上最大的华人跨国公司,正大集团在泰国亦被称为卜蜂集团,旗下拥有正大饲料、正大食品、正大置业等,业务覆盖农牧、零售、地产、金融等多个领域。

值得一提的是,报告期内,正大股份与正大集团控制的其他境内主体之间存在关联交易,2021年和2022年1-6 月,公司发生的关联采购金额分别为22.59亿元和10.59亿元,占营业成本比例分别为5.55%和4.95%;公司发生的关联销售金额分别为64.49亿元和30.77亿元,占营业收入比例分别为13.88%和14.11%。

净利由盈转亏三年半分红63亿,

产能不饱和仍募资百亿扩产

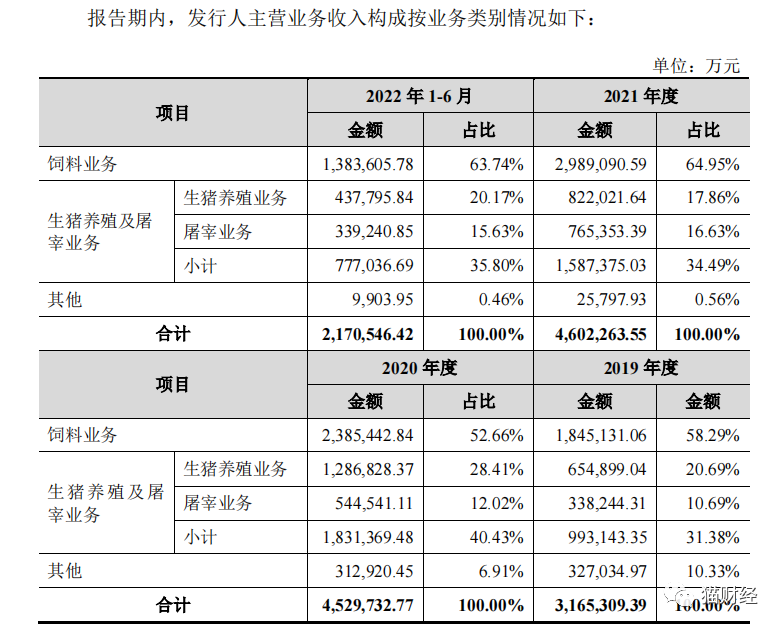

资料显示,正大股份的主要产品包括饲料、生猪及屠宰产品。其中,饲料产品主要为畜禽饲料、反刍料和水产料,生猪产品主要为商品猪、种猪和仔猪,屠宰产品主要为白条猪肉、分割猪肉以及猪副产品。

2019-2021年及2022年1-6月(以下简称“报告期内”),饲料业务、生猪养殖及屠宰业务为正大股份营业收入的主要来源,占各期主营业务收入的比重分别为89.67%、93.09%、99.44%和99.54%。

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产”/>

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产”/>

截至2022年6月末,公司在全国29个省、市、自治区拥有现代化饲料公司87家,其中包括预混合饲料公司6家。正大股份也在招股书中表示,其是国内规模最大的饲料生产商和生猪养殖企业之一。2019-2021年,根据公开披露的信息,正大股份的饲料产量均位于饲料行业可比上市公司前三名;公司各年度生猪出栏量均处于行业前五水平。

受猪的生长周期、饲料价格、存栏量、市场供求、疫情等多种因素影响,我国生猪及猪肉价格呈现出较强的周期性波动特征。

报告期内,正大股份的营业收入分别为318.79亿元、456.91亿元、464.57亿元和218.14亿元,归母净利润分别为20.11亿元、75.71亿元、5.04亿元和-23.94亿元。可以看出,目前公司业绩由盈转亏,正面临着巨大挑战。不过在此之前,正大股份在2019-2021年期间还连续分红,分别为12.48亿元、35.93亿元和14.51亿元,三年累计分红62.92亿元,

需要指出的是,报告期内,正大股份的毛利率也较为波动,分别为20.14%、26.29%、12.35%和2%。受生猪及猪肉价格波动,公司生猪养殖及屠宰业务毛利率在2020年时还高达44.44%,然而到了2021年仅剩10.71%,去年上半年更是直接降至-14.91%。

值得关注的是,正大股份的产能利用率并未饱和。报告期内,正大股份饲料产品总体产能利用率分别为47.59%、56.5%、62.31%和61.8%,公司解释称主要由于部分产品工序较多、需停机换料,理论设计产能与实际生产能力存在一定差异。此外,公司生猪产能利用率分别为71.45%、68.14%、64.09%和76.73%;自营屠宰的生猪屠宰产品的产能利用率分别为47.28%、37.74%、57.97%和51.27%。

可是本次IPO,正大股份还计划新建17个养猪项目,预计超7成募资款用于扩大产能,新产能又将如何消化?除此之外,正大股份还将募资42.37亿元用于补充流动资金。报告期内,公司的资产负债率也是逐年递增,分别为66.66%、65.99%、74.67%和82.36%。

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产”>

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产”>  泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产” />

泰国首富家族来A股养猪,正大股份背靠正大集团关联交易频繁,产能不饱和仍募资百亿扩产” />[图文来源于网络,如有侵权,请联系删除]